基础设施REITs介绍(一):架构及申报流程

一、什么是REITs?

根据上海证券交易所网站给出的定义,我国的公开募集基础设施证券投资基金(以下简称"REITs")是指依法向社会投资者公开募集资金形成基金财产,通过基础设施资产支持证券等特殊目的载体持有基础设施项目,由基金管理人等主动管理运营上述基础设施项目,并将产生的绝大部分收益分配给投资者的标准化金融产品。

前述基础设施资产支持证券是指依据《证券公司及基金管理公司子公司资产证券化业务管理规定》等有关规定,以基础设施项目产生的现金流为偿付来源,以基础设施资产支持专项计划为载体,向投资者发行的代表基础设施财产或财产权益份额的有价证券(以下简称"ABS")。

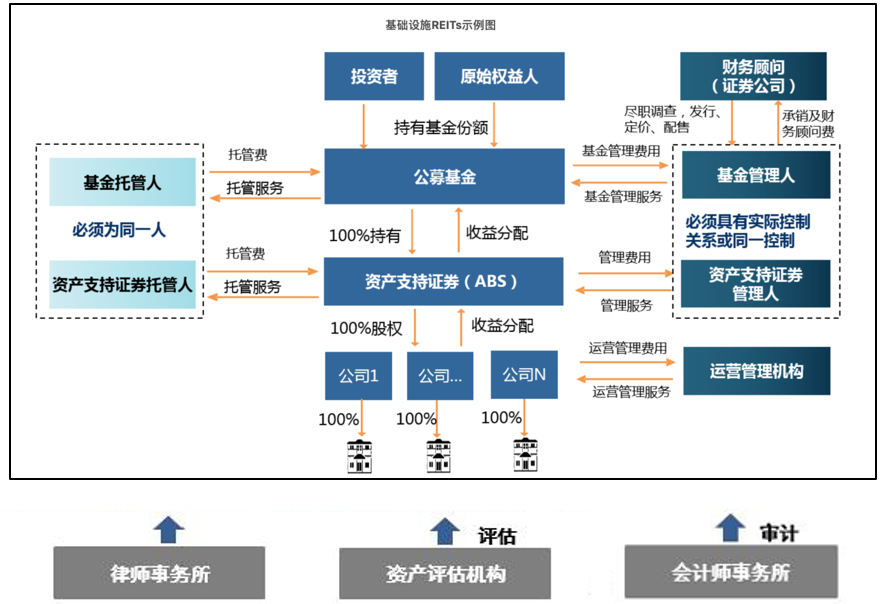

这些定义太晦涩难懂,说简单一点,中国的REITs就是把基础设施项目装入基础设施资产支持证券(ABS),然后通过在交易所发行公募基金的方式为ABS提供资金,最终实现为基础设施项目公司融资。如果这样的描述依然费解,我们直接上图:

图片来源:上海证券交易所官网

对于当前中国的REITs项目,设立公募基金后,在公募基金和项目公司之间还需设立一层ABS,是因为《关于规范金融机构资产管理业务的指导意见》(银发(2018)106号)规定,公募基金的投资范围仅限于上市交易的股票和标准化债权类资产,不得投资未上市企业的股权。为解决公募基金不得直接投资未上市企业股权的技术难题,在公募基金和项目公司之间还需要加入一层标准化债权类资产ABS,即公募基金通过ABS间接持有项目公司股权。

这种交易架构并非国际通行的REITs架构,公募基金和ABS的双层架构可能会带来额外的交易成本。为避免公募基金管理人和ABS管理人之间的利益博弈带来的额外的交易成本和潜在纠纷,相关法律规定基金管理人和ABS管理必须是具有实际控制关系或同一控制下的关联方。同理,公募基金的账户托管人和ABS的账户托管人也必须是同一主体。

二、申报发行REITs的参与主体

REITs的底层资产的行业特殊,交易架构又非常复杂,这导致参与申报发行的相关市场主体也非常繁复,需要各方通力协作和配合。除了前面提到的公募基金、ABS和项目公司之外,还包括各类中介机构和服务提供方:

1. 基金管理人为基础设施项目的运营主体,持有ABS的全部份额,当然,基金管理人可以委托外部的运营管理机构实际管理项目公司,从治理逻辑上看,基金管理人的职能类似于公司的董事会,外部运营机构类似于经理人;

2. ABS管理人为项目公司的所有权人,为项目公司的唯一股东,ABS管理人和基金管理人必须是具有实际控制关系或同一控制下的关联方;

3. 财务顾问为具备保荐资格的证券公司,组织、配合完成项目尽调,出具财务报告,配合基金管理人完成REITs的发行工作;

4. 会计师事务所需为项目公司开展财务尽调,以了解底层资产是否能满足上市条件,并出具审计报告;

5. 税务顾问为REITs基金发行前的资产重组(Pre-REITs)、项目公司的股权转让、上市后的运营等提供税务筹划、纳税申报等税务服务;

6. 律师事务所需为底层资产开展法律尽调,以了解底层资产的合规情况,为合规整改提供法律建议,为Pre-REITs的资产重组提供法律咨询建议,并在发行时对合规性、可转让性等法律问题出具法律意见书;

7. 资产评估机构需对项目公司开展资产评估,进行现金流预测,以确定底层资产的估值、预计派息率等;

8. 公募基金的托管人和ABS的托管人受托管理公募基金和ABS的账户和资金,二者必须同一。

三、哪些类型的资产可以申报发行REITs公募基金?

《国家发展改革委关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(发改投资〔2021〕958号)规定,目前可申报发行REITs的试点项目主要包括交通、能源、市政、生态环保、仓储物流,园区、数据中心等基础设施以及保障性租赁住房,但不包含住宅类的建设项目。

发改委于今年3月1日发布了《国家发展改革委关于规范高效做好基础设施领域不动产投资信托基金(REITs)项目申报推荐工作的通知》(发改投资〔2023〕236号),该通知将消费基础设施也纳入试点范围:“优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs”。但该通知同时也强调,项目发起人(原始权益人)应为持有消费基础设施、开展相关业务的独立法人主体,不得从事商品住宅开发业务。基于“房住不炒”的调控基调,商品住宅依然不能成为REITs公募基金的底层资产。

四、基础设施REITs的申报流程

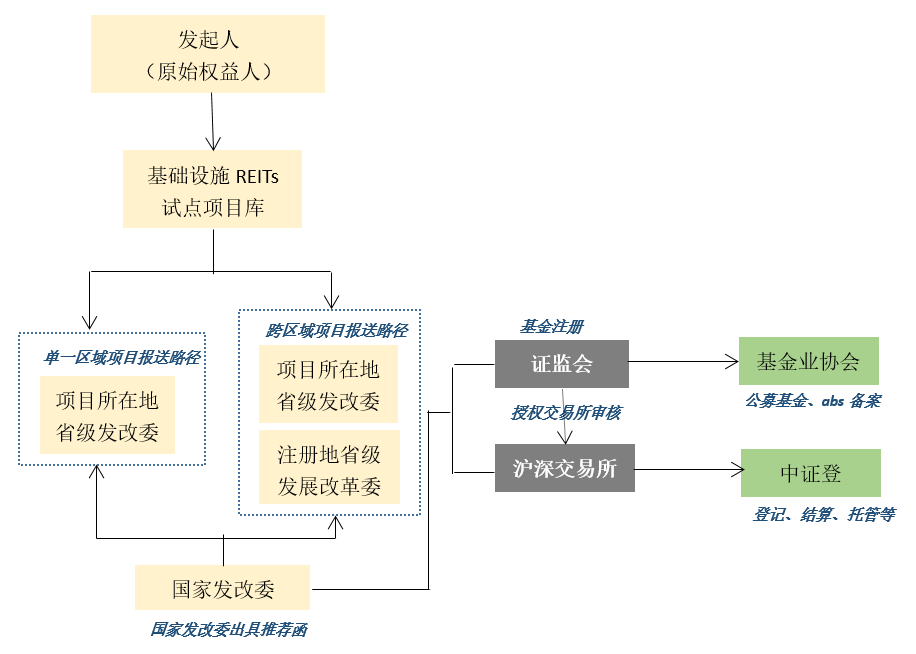

发行基础设施的项目是由发改委和证监会两个部门共同主管,共同审议,主要申报流程如下图所示:

发改委条线:

第1步:当地发改委组织原始权益人选择优质的基础设施项目,纳入试点项目库,向国家发改委推荐试点的项目必须从储备库中选取。

第2步:原始权益人选择合适入库项目,将项目申报方案递交至省发改委。单一项目的REITs,主管部门为项目所在地省发改委;跨地区多个项目的REITs,须上报发起机构注册地的省发改委。

第3步:省发改委向国家发改委上报项目申请文件和申报材料。

第4步:国家发改委投资司及其委托的专业咨询机构审核申报材料,审核后向证监会推荐,一并将有关项目材料转送中国证监会和交易所。

在省发改委和国家发改委审核的过程中,基金管理人和原始权益人须联合财务顾问、律师、资产评估师、资产支持专项计划管理人等持续与主管部门进行沟通交流,根据发改委对于项目申报材料的反馈意见补充材料,配合通过国家发改委的答辩。因基础设施REITs在中国还是新生事物,地方主管部门和基金管理人一样,也是摸着石头过河,许多实操问题并没有明确的法律依据,也没有相同先例可循,因此企业和主管部门的积极沟通就显得尤为重要。

证监会条线:

第1步:在基础设施项目申报材料由国家发改委转送至证监会前,基金管理人须联合财务顾问以及其它中介机构完成资产、法律、财务等各方面的尽职调查。

第2步:基金管理人向证监会提交公募基金上市申报材料,同步向证券交易所提交上市申请。资产支持证券(ABS)管理人同时向交易所提交ABS挂牌申请。

第3步:证监会、交易所同步审核,并由机构部会同债券部组织召开联合反馈会。

第4步:根据联合反馈会意见,交易所出具书面反馈意见。

第5步:联合复审会审核反馈意见。

第6步:交易所审核并出具无异议函。

第7步:基金管理人向证监会提交基金注册申请。

在向发改委提交申请之前,律师通常会建议企业先行完成申报前的准备工作(Pre-REITs):

(1) 由基金管理人、ABS管理人和财务顾问、律师、资产评估师、会计师等中介机构组织安排项目团队驻点,对基础设施项目开展法律尽调、财务尽调、资产评估、财务审计及税务筹划等工作;

(2) 由基金管理人牵头,协调和组织各中介机构结合尽调的情况,与相关监管部门(包括但不限于土地管理部门、规划部门、发改委、消防、环保等部门)预沟通;

(3) 根据尽调和预沟通的情况开展资产重组,将拟上市的基础设施项目装入新设的项目公司(即入池),必要时还需对基础设施项目的合规情况进行整改,以符合REITs基金发行的要求和条件;

(4) 基于尽调结果、与监管部门沟通的情况、基础设施项目整改的情况等制作项目申报材料。

在此提醒各位看官注意,Pre-REITs阶段的尽调和向证监会申报阶段的尽调不尽相同,前者通常是针对原始权益人完成资产重组前的项目情况进行尽调,为后续的重组、整改等提供决策依据;而后者主要是在整改和重组完成后,对拟上市的项目公司以及相关资产进行尽调。前者的尽调报告是企业和基金管理人内部商议、沟通和决策并开展Pre-REITs资产重组所需,而后者的尽调报告须正式提交证监会和交易所。至于如何开展Pre-REITs阶段的尽调,以及如何开展Pre-REITs资产重组,各位看官可继续关注本公众号后续文章。